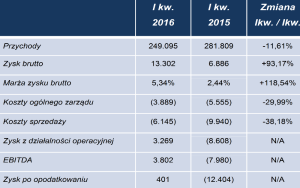

ASBIS zanotował znaczącą poprawę wyników w porównaniu do I kw. 2015. Przy przychodach niższych o 11,61%, zysk brutto wzrósł o 93,17% w wyniku realizacji strategii koncentracji na marżach, wprowadzonej od III kw. 2015.

Jednocześnie Spółka nadal zmniejszała koszty sprzedaży, ogólnego zarządu oraz koszty finansowe. Szczególnie istotny jest fakt, iż koszty sprzedaży zmniejszyły się o 38,18% w czasie gdy zysk brutto wzrósł o 93,17%.

W rezultacie wzrostu zysku brutto oraz spadku kosztów, rentowność wzrosła na wszystkich poziomach. EBITDA była dodatnia i wyniosła w I kw. 2016 3.802 mln USD w porównaniu do ujemnego wyniku EBITDA w wysokości 7.980 mln USD w I kw. 2015. Spółka wypracowała również zysk netto po opodatkowaniu w wysokości 401 tys. USD, co oznacza poprawę o 12.805 mln USD w porównaniu do I kw. 2015.

Po zapoznaniu się z wynikami za I kw. 2016, Spółka podtrzymuje prognozę finansową na 2016 rok.

– I kw. 2016 był zgodny z naszym budżetem. Skutecznie realizowaliśmy nasze priorytety na 2016 rok. Marża zysku brutto wzrosła do 5,34% z 2,44% w I kw. 2015, znacząco także zredukowaliśmy koszty. Podczas gdy redukcja kosztów jest bezpośrednim rezultatem działań oszczędnościowych rozpoczętych w I kw. 2015, poprawa marży zysku brutto miała dwie przyczyny. Po pierwsze, skoncentrowaliśmy się na ulepszaniu naszego portfolio produktowego i realizowaliśmy sprzedaż tylko gdy marże były satysfakcjonujące – tak aby nie wchodzić w duże wojny cenowe i niekonieczną konkurencję. Po drugie, udało nam się zoptymalizować biznes marek własnych, który stanowi mniejszą część przychodów ogółem, ale daje nam znacznie lepszy zwrot z inwestycji. W rezultacie, wypracowaliśmy dodatni wynik netto, a co ważniejsze, oczekujemy, że nasze wyniki będą ulegać dalszej poprawie w kolejnych kwartałach i pozwolą nam zrealizować naszą prognozę wyników finansowych – skomentował Siarhei Kostevitch, Dyrektor Generalny i Przewodniczący Rady Dyrektorów ASBISc Enterprises Plc

SZCZEGÓŁOWE INFORMACJE NA TEMAT SPRZEDAŻY

W I kw. 2016 roku obserwowana była pewna poprawa w krajach byłego ZSRR (w szczególności na Ukrainie), które radziły sobie lepiej niż operacje Spółki w Europie Środkowo-Wschodniej. Przychody osiągnięte w regionie krajów byłego ZSRR w I kw. 2016 były o 8,17% niższe niż w I kw. 2015. Sprzedaż w regionie Europy Środkowo-Wschodniej w I kw. 2016 zmniejszyła się o 23,25% w porównaniu do I kw. 2015.

Sprzedaż w Europie Zachodniej w I kw. 2016 zwiększyła się o 50,72% w porównaniu do I kw. 2015 w wyniku mocnej sprzedaży komponentów w tym regionie. Sprzedaż w regionie Bliskiego Wschodu i Afryki zwiększyła się o 4,73% w porównaniu do I kw. 2015.

Analiza według krajów pokazuje poprawę działalności na Ukrainie, gdzie sprzedaż zwiększyła się o 154,05% w I kw. 2016 w porównaniu do I kw. 2015. Sprzedaż w Rosji zmniejszyła się o 5,07%. W regionie Europy Środkowo-Wschodniej, sprzedaż na Słowacji zmniejszyła się

o 13,30%, jednakże w tym samym czasie sprzedaż w Czechach zwiększyła się o 9,51%.

W liczbach bezwzględnych, Słowacja nadal była liderem w portfolio krajów działalności Spółki, jednak kraje byłego ZSRR – po ostatniej poprawie – stają się znów mocniejsze.

W I kw. 2016 Spółka powróciła do swoich tradycyjnych silnych stron. Sprzedaż procesorów była najmocniejsza w strukturze przychodów według głównych linii produktowych po zanotowaniu znacznego wzrostu o 22,38% rok do roku. Za nimi uplasował się segment smartfonów, który pozostaje duży, ale mniejszy niż rok temu ze względu na koncentrację Spółki na marżach. Spośród innych głównych linii produktowych, obserwowane było zmniejszenie przychodów z biznesu związanego z oprogramowaniem związane z mniejszym niż oczekiwany popytem na Windows 10 oraz dalsze zmniejszenie biznesu związanego z tabletami.

Spośród innych linii produktowych, w I kw. 2016 Spółka zanotowała pozytywny trend:

- na płytach głównych i kartach graficznych (+78,54%),

- produktach do wyświetlania (+27,86%),

- modułach pamięci (+63,29%),

- serwerach i ich komponentach (+18,82%),

- napędach optycznych i stacjach dysków (+99,12%) oraz na produktach sieciowych (+16,44%).

- Udział czterech tradycyjnych linii produktowych (procesory, dyski twarde, laptopy i oprogramowanie) w przychodach ogółem wzrósł do 45,73%

z 43,77% w I kw. 2015.

![]()